このページでは、ギャン(W.D.GANN)のツールである「ギャンファン(gann fan)」「ギャンリトレースメント(gann retracement)」の基本的な設定値や使用方法をご説明します。

STEP1 ギャンとは誰か?そのツールは?

ウィリアム.D.ギャンは米国の伝説的な相場師。1878年、テキサス生まれ。 24のルール(後の書で「ギャンの価値のある28のルール」へ加筆修正※ご存じの相場格言)で有名です。

彼のトレード手法は多く残されていますが、占星術の影響を受けたチャートの捉え方や幾何学的なスケッチ、独自のサイクル理論など、難解なものが多いです。

しかし、一般のトレーダーでも使えるように改良されたギャンのツールは今もMT4やその他のチャートで使えます!これらのツールを使いこなす事をオススメします。

28のルールとW.D.GANNの著書

また有名な「ギャンの価値のある28のルール」はもともと、

著書『ウォール街 株の選択』(1930年)の中にある「決して失敗しない24のルール」を後に加筆修正したものです。

※後の書『商品で儲ける法』(1941年)

私はギャン先生の本を5冊持っています。この2冊もそうですが日本語版は数が少ないため、ご興味があればお早めに確保して下さい。基本的にもう古書の扱いで値段はそこそこしますが、その価値はあるでしょう。

W.D.GANNの生い立ちを知りたい方はWikipediaをご覧下さい。このページでは実際にトレードに使える、ギャン リトレースメントやギャン ファンの使い方を説明してあります。

ギャンのツール;GANN FAN/GANN RETRACEMENT/GANN LINE/GANN GRIDなど

- GANN FAN ギャンファン このツールが一番有名です。

- GANN LINE ギャンライン ギャンを引くための45度のライン

- GANN GRID ギャングリッド 言葉では説明しづらい・・

- GAN RETRACEMENT ギャンリトレースメント 水平な線(フィボナッチリトレースメントと似ている)

他に、ギャンボックスやギャンスクエアなどもあります。

この中で一番覚えるべきツールは「ギャンファン」「ギャンリトレースメント」です。

余裕があれば、「ギャンスクエア」もマスターしてみて下さい。ギャンスクエアについては別の記事に書きました。

これらのツールは FXやCFD、株、先物、株価指数など 様々なチャート上で、今も機能し続けています。

なお、ギャンファンは「ギャンのアングルリトレースメント」とも言います。アングルとは角度。

ただし現代では一般的に、扇風機のように扇(おうぎ)上に広がるという意味でファンと呼ばれる事の方が多いので、私も2013年か2014年位からは「ギャンファン」と呼ぶようにしています。

ギャンリトレースメントとギャンファンの比率

ギャン リトレースメントもフィボナッチ リトレースメントも、

割合に基づいて「その戻りを狙う」のが基本的な戦略になります。

※この記事は「フィボナッチリトレースメント(の基本)を理解している」という前提で書いてありますので、ご存知でなければこちらもお読み下さい。

ギャンリトレースメントの基本的な数値

ギャンリトレースメントの基本的な数値設定は、こちらをご覧下さい。

表;ギャンリトレースメントの数値設定と比率

| 数値設定 | 比率 | |

| 0.125 | (1/8) | ギャンリトレースメント独自 |

| 0.25 | 1/4 | ※0.236に近い |

| 0.375 | (3/8) | ※0.382に近い |

| 0.5 | 1/2 | ※フィボナッチと同じ |

| 0.625 | (5/8) | ※0.618に近い |

| 0.75 | 3/4 | ※0.764に近い |

| 0.875 | (7/8) | ギャンリトレースメント独自 |

※実は16分の1まで分割出来ます。1/16(0.0625) 3/16(0.1875) 5/16(0.3125) 7/16(0.4375)など ギャン研究の第一人者林先生の著書『ギャンの相場理論』(1996年)より

また、3分の1である

0.33(1/3)と、0.66(2/3)もギャンリトレースメントという位置付けになります。※通常表示しないが、利用価値があるシーンも?

ギャン リトレースメントのオススメ設定!

私が通常使用するのは、「フィボナッチリトレースメントと組み合わせた値位置設定」です。なぜなら、実際の相場ではこの方が上手く使えるからです。※このページの最後に書いておきます。

ご覧の通り、メインの値位置の内ほとんどがフィボナッチリトレースメントと近い数値です。

そのためフィボナッチリトレースメントを基本的に使用し、不足している部分「0.125と0.875」をプラスする方法が良いでしょう。

ギャン ファンの時は比率が異なる。

ワンバイエイト1×8 82.5度

ワンバイフォー1×4 75度

ワンバイスリー1×3 71.25度

ワンバイツー1×2 63.75度

1×1 45度 (真ん中。ワンバイワン)

ツーバイワン2×1 26.25度

スリーバイワン3×1 18.75度

フォーバイワン4×1 15度

エイトバイワン8×1 7.5度

※×はバイと呼びます。例;ワンバイエイト

ギャン ファンの引き方は3つある。

ギャン ファンの角度をワンバイワンが45度としましたが、これはあくまでも基本です。

というよりも、「ワンバイワンをどうするか?」によって、他の全てのラインの角度も変わってしまいます。

ギャン先生も実はこの設定を市場によって変えており、一朝一夕に素人が使いこなせるほど簡単なものではありません。

※小麦市場のこの時間軸ではこの角度、など

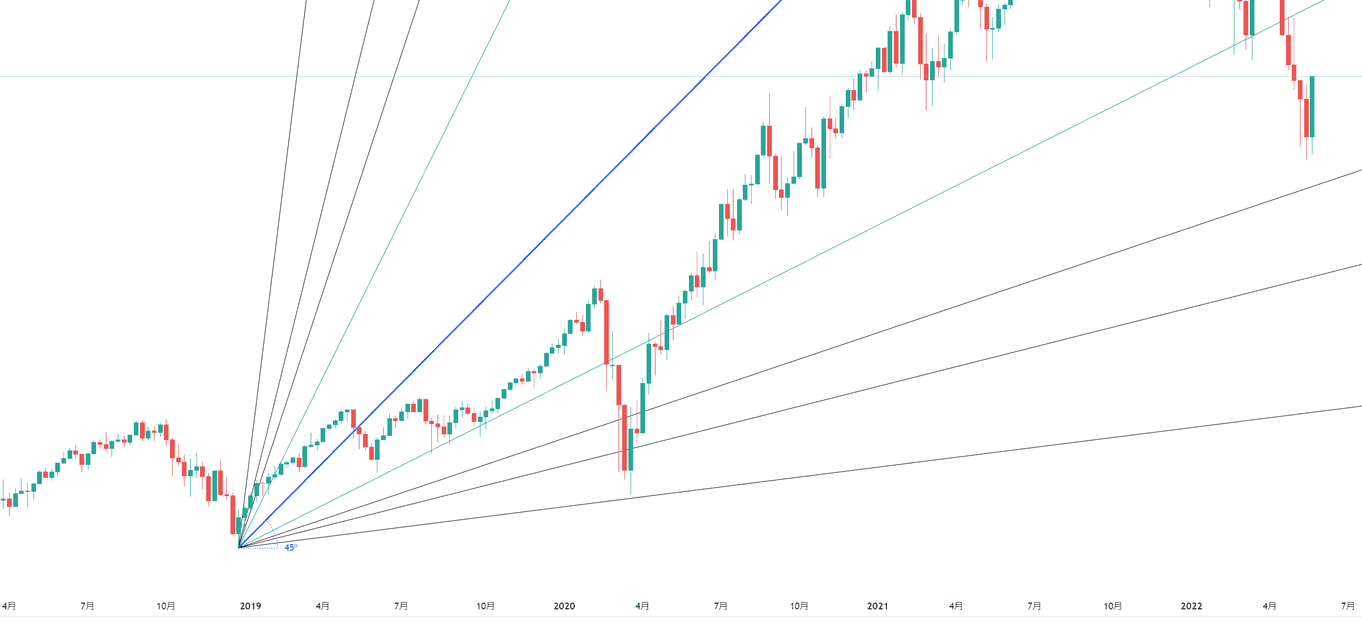

そこで、私が10年前に開発した、どの市場でも誰でも簡単にギャンファンを引けるようになり、押し目をバッチリとらえられる引き方=「ギャンファンのオリジナルの引き方」があります。

→ご覧になる場合はこちら(ギャン大事典)へ

この引き方を利用する限りは、あなたも押し目買いに適したトレンドラインを自動的に引けるでしょう。要するに、誰でも簡単に使えるように改良したものです。

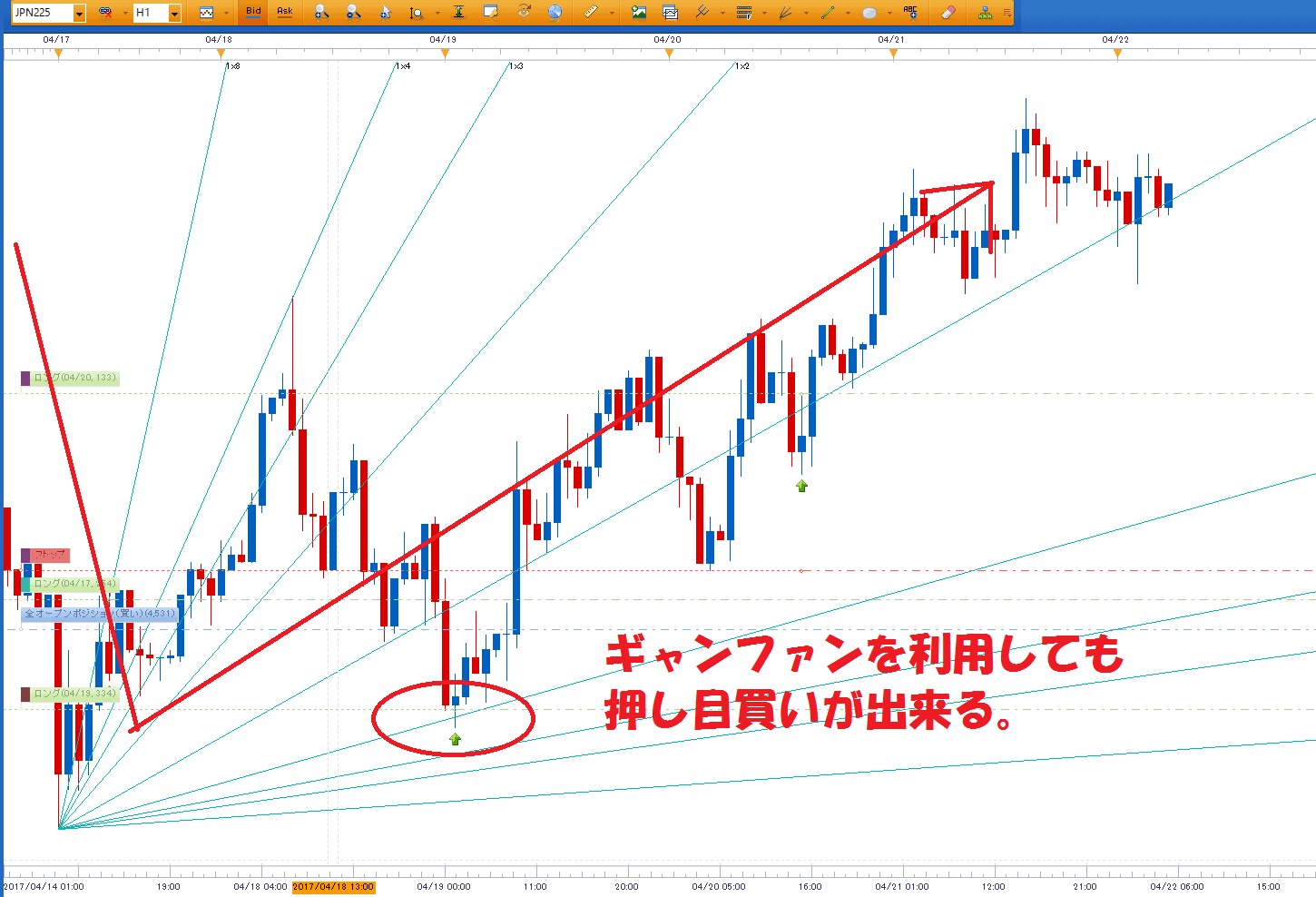

なお、次のSTEP2やSTEP3「ギャンファンとインジケーターの違い」で引いたラインはオリジナルの引き方です。

それではどうぞ。

STEP2 ギャンgannのツールの特徴

- 使っている人が少ない

- ほとんどの人が引き方も売買ポイントも知らない

- 幅広いエリアで押し目を捉えられる

そんなライントレードアイテムが「ギャン」です。

『本当のトレンドラインはギャンファンだ』とも言われます。

トレンドラインは自己の裁量で安値と安値を結んで引きますね。

しかし簡単に割れてしまい、その後に上昇する(悔しい!)など、ダマシに合いやすいというデメリットがあり、「押し目を捉えるツール」としては今ひとつ弱いですよね。

ギャンファンは最初からラインが決まっていますので、ギャンを使うトレーダーが皆その値位置で買います。

日本では有名でなくとも、海外のトレーダーではかなり有名人物です(MT4にもTradingviewにもそのツールがあるほど!)。

各人ばらばらで「誰もその高値安値を結んで引いていないかも知れないトレンドライン」と、

偉大なるギャン先生のギャンファンがある値位置。

果たして、どちらが押し目として機能するのでしょうか?

また、角度としても非常に美しいのがギャンファンです。

ギャン ファンとギャン リトレースメントは理解しておこう!

ギャンファンやギャンリトレースメントを知らないで相場に挑むのはちょっと厳しいですね。

これらを知らないという事は、「なぜそこで値動きが止まるのか・急に上昇したのか?が分からずに取引している」という事になるからです。

特に、相場で極めて有効な売買手段である「押し目買い」には「値位置」や「角度」への理解が必要だと私は考えます。

「押し目になるかどうかを決める重要な要素」の一つがその角度、つまりギャンファンだったりするのですよ。

この点について少し解説します。

ギャンが良いのか、その他の指標が良いのか(ギャンファンの話です)

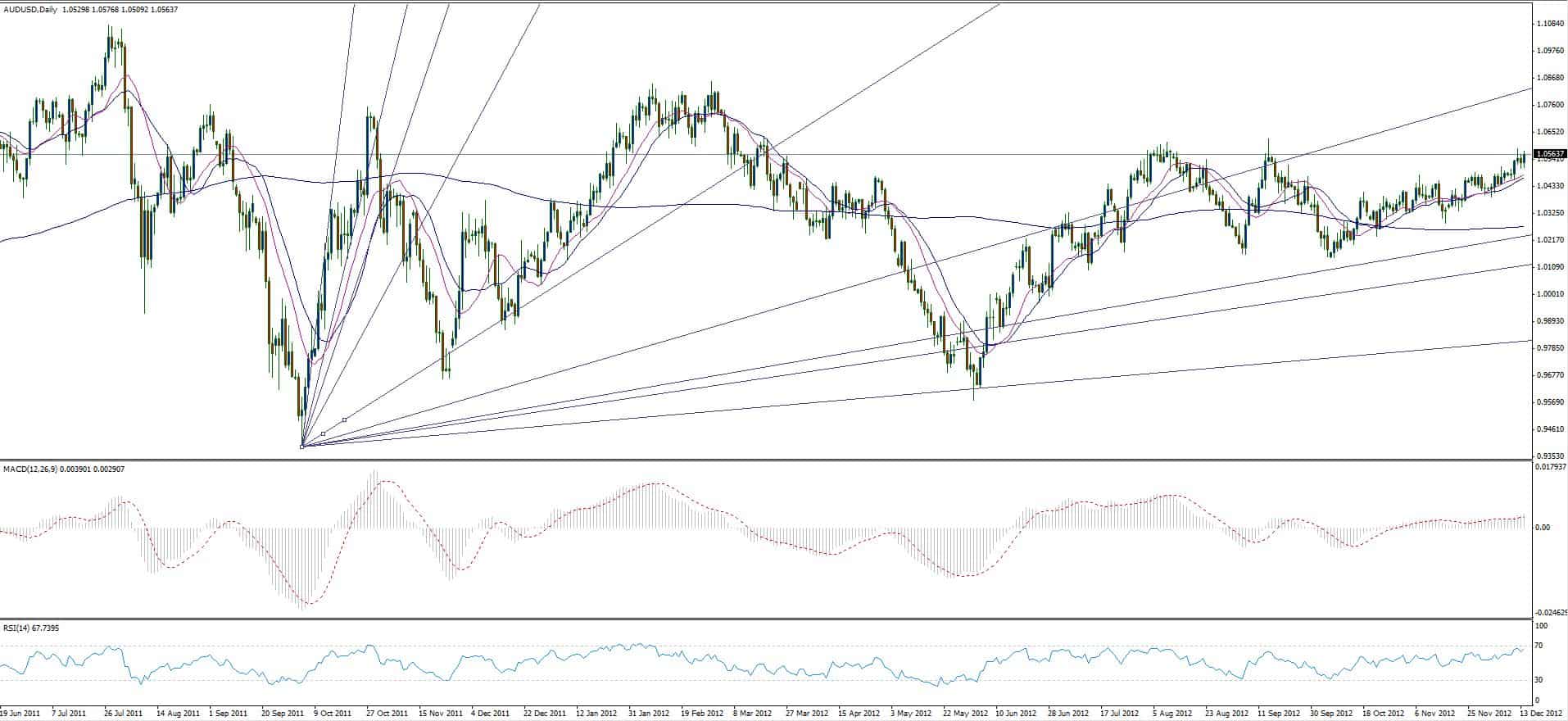

移動平均線・MACD・RSIを例に、少しご説明してみましょう。

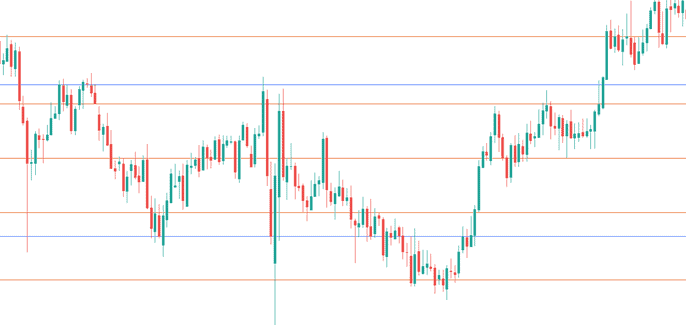

上のチャートを見て、あなたはどう思われますか。

ここでは移動平均線・MACD・RSIという最も有名な指標(インジケーター)を使っています。

ここでエントリーして、ここでエグジットして、このルールで・・・と考える事が出来たのであれば、おそらく投資家です。

これらの指標、、を使ってどう売買すると利益が出るか。

そう考えるはずです。

では、この3つの指標を使ったとして、

「なぜそこで買いで、なぜそこで売りなのですか?」

これを、どういう理屈で説明出来ますか?

ゴールデンクロスで買い、MACDがクロスしたら売り、RSIが70で売り・・

なぜですか?

これを説明出来る人は皆無です。

しかし、ギャン ファンを使えば簡単に説明出来ます!

※まずはインジケーターについて解説しますが、飛ばして頂いても問題ありません。

インジケーターで考える相場展開【売買ルール例】

なぜそこから上がるのか。下がるのか。ほとんどの人は分かっていません。

こうしましょう。

”RSIが30以下、MACDが真ん中より下にありシグナルを上回った時、移動平均線がゴールデンクロスしたら買い”というルールだったとします。

利食いはその逆です。慎重派のルールのようです。

これはこれで良いでしょう。

4つくらい買えるポイントがあります。利食えたのは2回、RSIが70へ達した時からの戻りがあった時が2回だから。

まだ持ったままですので利益が出ています。このルール、単純明快かつ、利益の出るルールであると言えます。

もし宜しければ、使って下さい。簡単ですが効果のある方法のようです。

インジケーターでは分からないのが、押し目や天底。

ですが、なぜそこで止まって上昇するのですか?

なぜ、その値位置で止まったのでしょう。

これが答えられる人がどれだけいるか。

どうでしょう?

RSIが30だから?MACDがシグナルを上回ったから?

もっと酷いのは、「移動平均線の短期が長期を上回ったから。」と答える人。

逆です。

「上昇したから、短期が長期を上回った」のでは?

移動平均線を考えてみよう!

いつも移動平均線は“事後処理”です。後で分かります。

「上昇するところが分かる」のではなく、「上昇した後で移動平均線がクロスした事が分かる」のです。

なぜなら、価格の平均が移動平均線を作っているのですから、価格が上昇し続けて初めてその平均値が上がってくるからです。

つまり、移動平均線を使ってトレードをするという事は、

「長期トレンドフォローで、安全にある程度値が進んだ後で、全体の方向がこちらへ向かっている(買い玉の方が多くなってきた)から、このぐらい買いが増えてきたら買っても良い。だから買う。」

という理屈でトレードしているという事。

MACDを考えてみよう

MACDも同じです。移動平均線をさらに平均化してオシレーターにしたものがMACDだから。

MACDとは「移動平均収束拡散指標」。

長期と短期の移動平均線の価格差が縮まったか広がったかを見る事でトレンドを見るためのものです。

これも“事後処理”です。今から上がるか下がるかは分かりません。

MACDや移動平均線で本当に分かることはただ一つ。

「今まで上昇してきた、または、昔より最近は値上りしている。

それだけです。

値上がりした価格はこれから下がるのかも知れませんが、それは分かりません。※ここがポイントです。

“下がった後で分かる”のが、移動平均線だからです。(笑)

「移動平均とは価格が動いた後の平均」ですから、あくまで過去の平均値が分かるだけ。

でも、それでは遅いとは思いませんか?

RSIを考えてみよう

RSIは、「相対性指標」という意味。買い玉が多いか、売り玉が多いか、つまり「売られ過ぎているか、買われ過ぎているか」を見る事が出来る指標です。

主に逆張りに使い、相場の転換点や戻りを見る事が出来ます。

売られ過ぎたら買われる。そうでしょうか。

むしろ、トレンドは一旦出たら「とことんまで行く」のがトレンドです。

売られ過ぎたらさらに売られる事もあります。※とてもよくあります。

また、「30以下へRSIが落ちてから戻って来たら買い」などとする人がいますが、平均化されたRSIのラインは常に動いています。

一旦30以上へ戻ったと思っても、また下落して行く事がよくあります。

「さっきまで30を超えていたのに、今はまた下回って下落して行った」(下落トレンドが続いた)というのがこの指標に頼ると起きてしまう事です。

3つの指標(MACD・RSI・MA)は役立つか

ではこれら3つの指標を使って導き出した「上がるか下がるか」の判断は正しいでしょうか。

当たる事もあるでしょう。外れる事もあるでしょう。その程度のものです。

MACDや移動平均線とは、「今までの価格が上昇していた、だから上がる」そう言っている事と同じだからです。

RSIは「そろそろ売られ過ぎだから買われるんじゃない?」そう言っている事と全く変わりません。

そして、終わった後で見てみたら、「やはり指標通りになっていた、だからこの指標は正しい。」そう思うでしょう。

なぜなら“事後処理”だから。

インジケーターの絡繰り

後から見たら正しいに決まっています。

こんな絡繰りに騙されて、踊らされて、損ばかりしている人がどれだけ多いことか。

いくらチャートを検証しても無駄でしょう。正しい結果ばかりで当たっているように見えるからです。

でも現実は違います。

現実のトレードでは、今から買おうと思っても、上がるか下がるかは分かりません。

移動平均線・MACD・RSIで分かるのは、「今まで買われていたか、売られていたか」だけ。

「今まで上がっていた。だから買おう」「今まで買われ過ぎていた。だから売ろう」これでは負けても仕方がありません。

しかしインジケーターだけでトレードしたせいで負けたとしても、あなたのせいではなく、「使っている道具が悪かった」だけです。

※なお、長期トレンドフォローの場合は「長期の流れが継続中に短期で買えば良い」ので移動平均線で問題ありません。悪く言いたいわけではないので誤解しないで下さい。

MACDを頼りに買っても下落し、RSIで売られ過ぎているから買ったとしても下落して・・・。

このような症状が出ているのなら、傾向だけではないトレードツールを組み合わせてみましょう。

その一つが「ギャン」です。

STEP3 ギャンを使ったトレード(投資法)

ではギャンとは何でしょう。

随分話が長くなりましたが、おそらくこの話は、本に出来るくらい本当は長く掛かります(笑)。→後日、本になりました。こちら

手短にまとめたいと思います。

ギャンとインジケーターの違い。

ギャンを使ったトレードは、それら3つの指標、移動平均線・MACD・RSI(や他の指標)とは一線を画すものです。

「なぜそこで買うのか。」

RSIのように「売られ過ぎたから」ではないですよ。

そこで跳ねる事が随分前から決まっているから。

これがギャンです。

決まっているのだったら、そこで買えば良い。

違いますか?そこが底ってね(笑)。

もちろん、100%ではありません。

しかし、かなりの確率で、ギャンが作用して動きます。

つまり、支持線として機能するトレンドラインがかなり前の方の段階で幾つも引けている、という事。

ギャンファンは安値が出来る度に安値と安値を結ぶ必要もなく、半自動でトレンドラインが幾つも完成するというイメージ。しかも、そのラインは機能する事が多い。

ギャンリトレースメントと組み合わせよう!

- ギャンファン+ギャンリトレースメントで、正解率はさらに高くなります。

- ギャングリッドはミラクル狙い、ギャンファンは必須。

- ギャンリトレースメントは取りこぼしなし。フィボナッチの穴を埋める。

私はそう考えています。※ギャンリトレースメントの話は後ほど!

ギャンファンとフィボナッチファンの違い。

そして、何よりも重要な事はギャンとフィボナッチの違いにあります。

フィボナッチリトレースメントでも、フィボナッチファンでも出来ない事があります。

ギャンファンの底入れはチャートパターンの一つ!

フィボナッチファンは急激な上げ下げに適しており、ギャンファンは幅広いエリアに使えます!

どちらかは使用するべきでしょう。

ギャンファンを使用すると、次のような押し目買いが成功しやすくなります。

ギャンファンを使うとどうなるのか?

先ほどのチャートにギャンを引いてみましょう。

一旦上昇した価格がなぜ下落し、反発したのか。なぜ、その値段だったのか。

なぜ?

そこに「ギャンのラインがあるから」。

実は、これがこのチャート(上のチャートと同じ)の正解です。

- RSIもMACDも「その値位置が押し目になって跳ねた理由」とは関係ない。値段が上昇したから後から付いて来ただけ。

- この値位置で跳ねた本当の理由は「ギャンファンの最終ラインを下ブレイク出来なかった」から。

これにより、底値も割れず、安値切り上げになりました。

上のチャートを見て意味が分かる方はトレードに真剣に取り組んでこられた方だと思います。

インジケーターと比べて見て、どうしたら押し目を捉えられるのか?今一度考えてみて下さい。

押し目買いをしたいのであれば、ギャンファンはオススメのツールです。

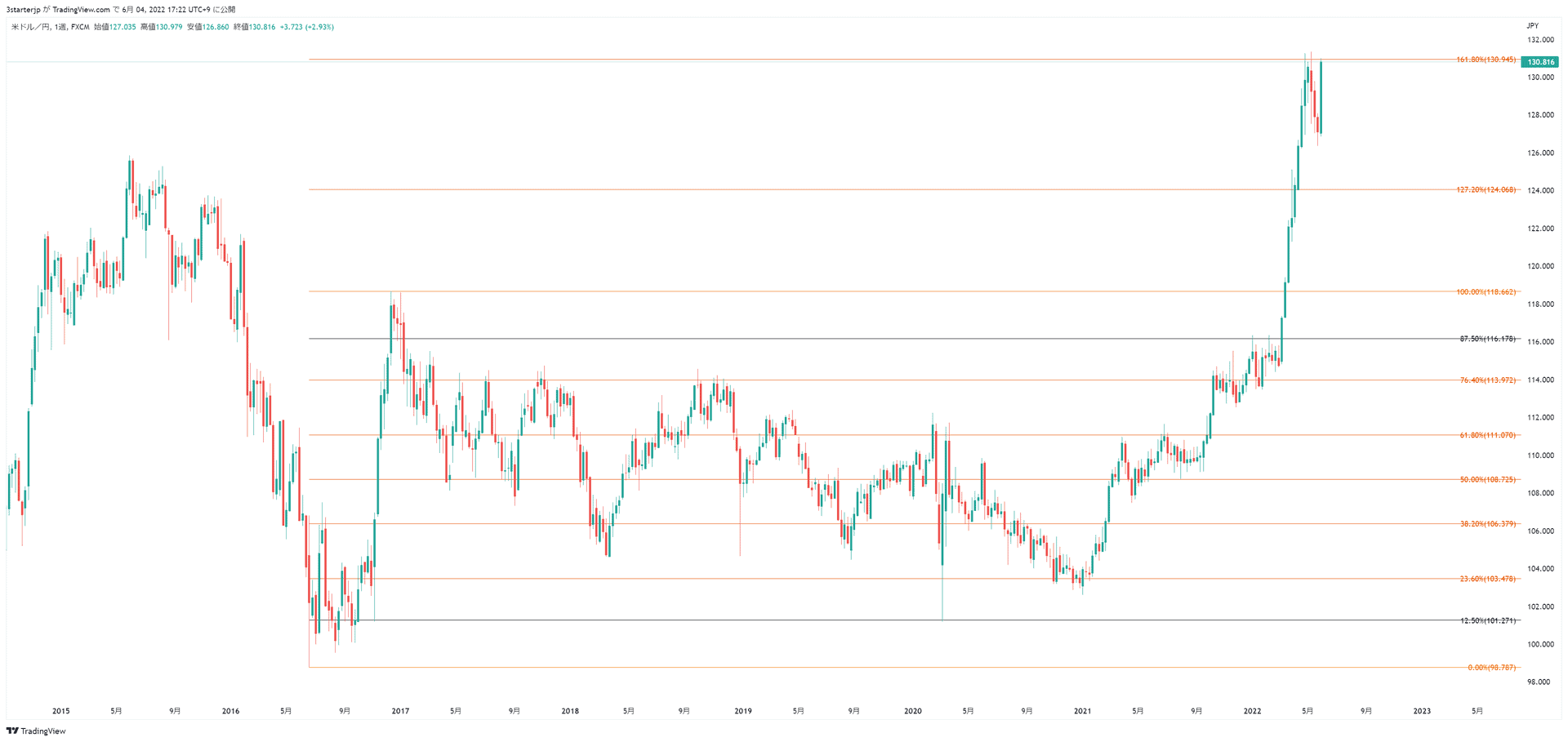

ギャン リトレースメント【使用例と数値】

このように引いて下さい。

フィボナッチリトレースメントと組み合わせる事で、両者のメリットをGET!

黒色のラインがギャンリトレースメントの0.125と0.875です。※他はフィボナッチリトレースメント。

- ギャン リトレースメントで押し目を捉えられる。

- フィボナッチ リトレースメントで切り上げ後の目標値が分かる。

押し目はピッタリ、ギャンリトレースメント0.125でしたね。

そして、上昇後はフィボナッチリトレースメントの1.618まで到達しました。

0.33と0.66は持ち合いに使える!

青色のラインが0.33と0.66です。

持ち合いでは上下に動きますので、分かりやすくこの値位置で売買するという手があります。

0.33や0.66も、持ち合いで交互に売買する時には役に立ちますが、大体の値位置は分かるはずなので必須ではありません。

先ほどの設定値の方を覚えておいて下さい。

ギャン大事典で何が学べるか

- 3つのギャンファンの引き方

- フィボナッチファンの引き方

- ギャングリッドの引き方

- ギャンリトレースメントの引き方

- フィボナッチリトレースメントとの合わせ方

など

この動画で誰よりもギャンに詳しくなれるでしょう。

これに対抗出来るギャンについての教材を見た事がありませんのでご安心下さい。(笑)

「ギャン大事典」はこちら

大事典シリーズ購入特典について最新NEWS

フィボナッチ大事典とギャン大事典、両方をお持ちの方に朗報です。両方をお持ちの方は、特典動画『フィボナッチとギャンの合わせ技!』が観られます。

→NEW!2019年からギャン大事典のご購入だけで視聴出来ます!

こちらもご覧下さい。

開業当時から人気がある動画教材。フィボナッチのツールの使い方を片っ端からマスター出来る!

ギャンファンの3つの引き方+ギャングリッド、リトレースメントなど、ギャンのツールの使い方を学べる!